美股又又又创新高了!有粉丝想让我聊一下美股,简单聊几句。

1,国家级杠杆牛

关于美股,其实前面聊过好几次,美股持续上涨📈的原因很好解释,无非就是利润与估值的戴维斯双击。

如果我们去看一下,就能发现,标普500指数的市盈率在过去几年有了比较明显的提升,相比较2011年,标普500的估值上升了1倍,相比较2022年底部,估值也上升了近50%。

要知道,自2022年底部算起,现在的标普500涨幅也不到70%,而这其中,50%都是估值提升带来的。如果我们看席勒市盈率(使用过去10年的平均净利润来计算市盈率,以平滑经济周期对公司盈利的影响),这种估值状况更加明显,目前美股的席勒市盈率已经处在美国历史最高位附近,仅次于2000年互联网泡沫时期。那么,问题来了,为什么企业的成熟度越来越高,而美股的估值水平越来越高呢?

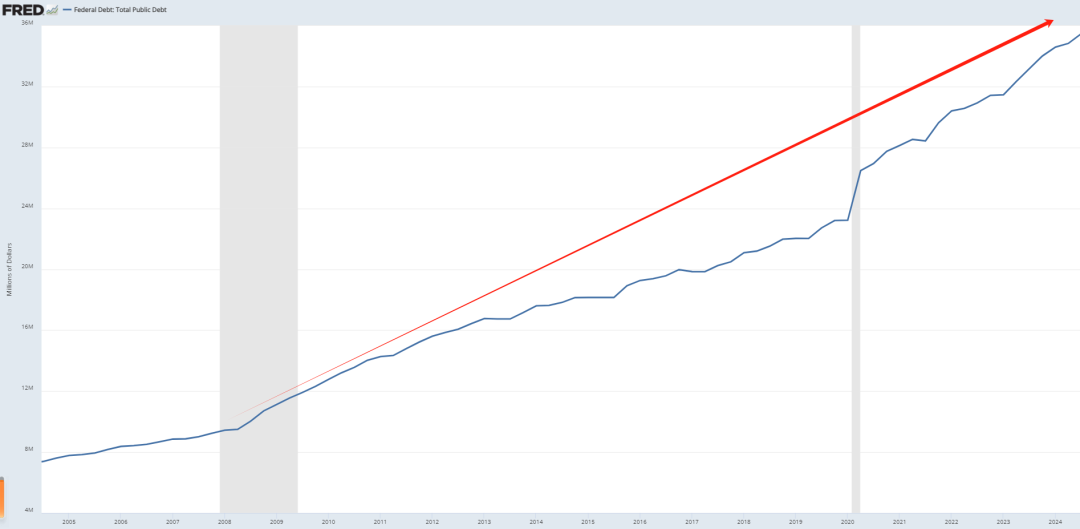

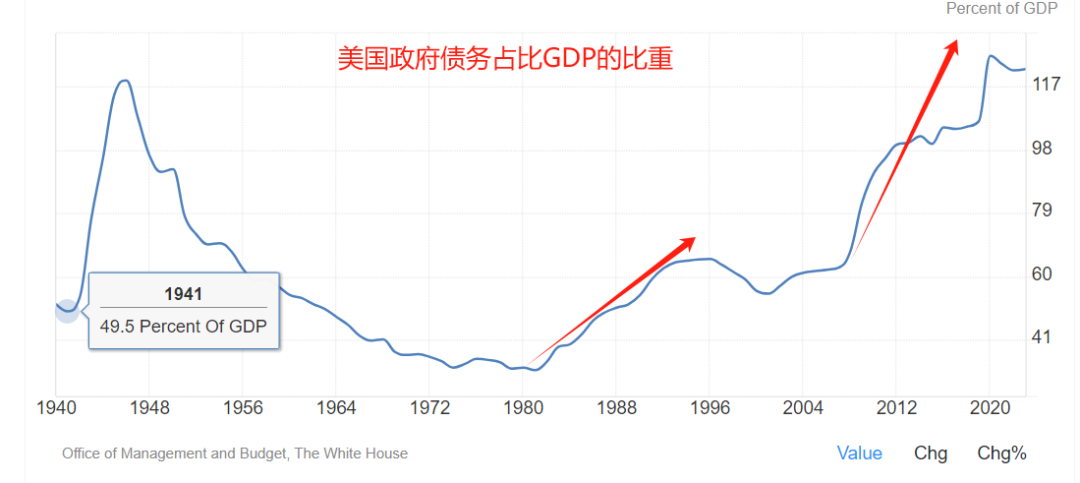

当然了,除了科技革命带来英伟达以及特斯拉超额的估值提升之外,最大的原因就是美元流动性泛滥了。2008年之后,美元债务就持续飙升,2020年之后,债务增加的斜率进一步上升。

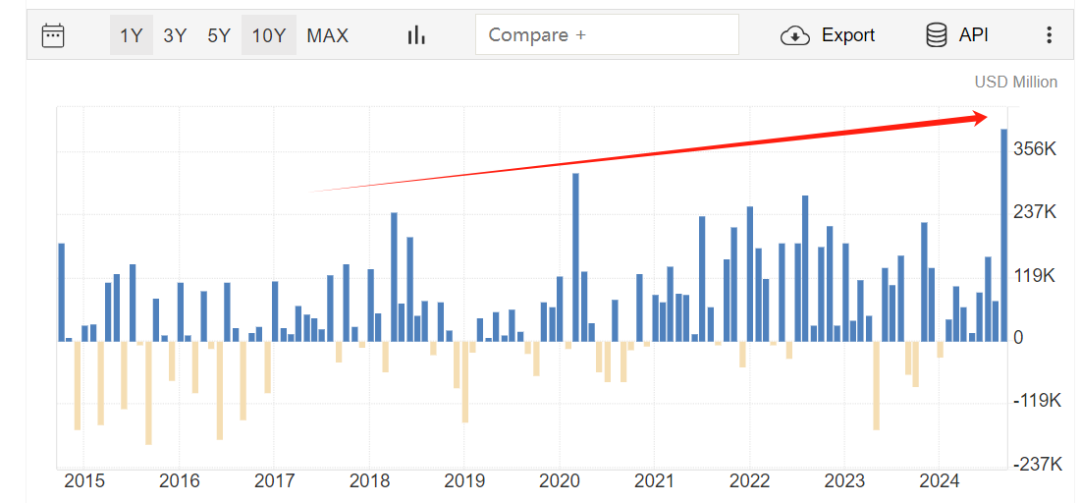

最近几年,海外资本长期性净流入美国,成为支撑美元流动性的关键因素。那么,为什么2018年之后,美元流入美国的速度增加了呢?因为美国实施了大规模的减税行为。

2017年12月2日,美国参议院以51票对49票通过税改法案。该税改计划涉及在美国的所有企业和个人,减税规模高达4.4万亿美元,是自里根时代以来最大规模的税改。

2018年开始正式执行,企业税率从35%一直下降到21%,如今还要继续下降到15%!高盛集团更是预计,减税政策将使标普500指数公司的企业盈利在未来两年增长20%以上。

所以,当市场认为美股还会继续上涨,且美元流动性很充裕的时候,资金自然就来了。那么,美国的钱从哪来的呢?很显然,美国的钱是借来的,税改的代价是庞大的财政赤字。

也就是说,美国整个国家在加杠杆,试图让美国制造业回流,也试图让美国在下一轮科技战争中占领制高点,到时候用科技的利润来偿还美债,环流就通了。当然了,还不上也没什么关系,大不了就是美元贬值,这年头,欠的多了,才是大爷。

所以,美股这一轮牛市,属于国家级别的杠杆牛,通过大规模的减税以及科技创新,带动资金加速从海外流入美国。

2,美国牛市回忆录

我一直有一个观点,不看历史,就看不清未来,因为过去与未来总是相互勾连的,未来发生的很多事情,其实过去早已经埋下了种子。

在很多人的印象中,美股一直都是牛市,但其实如果我们细细去看美股的历史,也有过相当不确定的阶段,只是我们的人生长度似乎只经历了其中一段而已。

这让我想起了《论语·子路篇》中记载的三季人的故事,一个人与孔子的弟子自贡争论1年有几个季节,然后孔子出来说有三季。最后等人走后,孔子对子贡说:孔子说:“你没看到刚才那个人全身都是绿色的吗?他是蚂蚱,蚂蚱春天生,秋天就死了,他从来没见过冬天。你讲三季他会满意,你讲四季吵到晚上都讲不通。你吃亏,磕三个头,无所谓。”

就像以前,人们说房价会跌的时候,很多人根本不相信,因为在他们生活的一生中,房子的价格一直都在涨,他们习惯于用自己有限的认知,去预测未来。所以,认知一定要注重历史的长度。

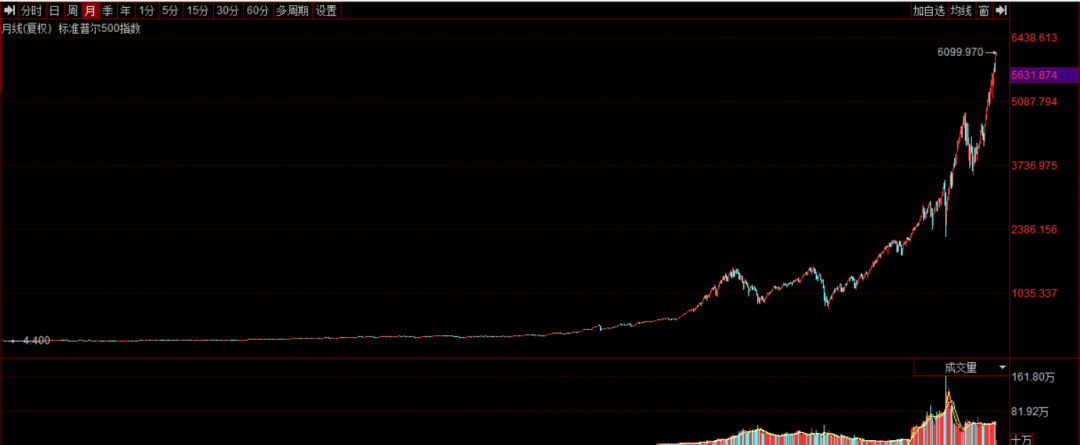

同样,百年美股并不是只有春夏秋三个季节,1929年大崩盘,美股大跌近90%,其后就是历史性大萧条。1960-1980年之间,在冷战的阴云之下,大滞胀时代来临,美股横盘了近20年,比咱们的3000点还惨,甚至美国人自己都说:股票已死。

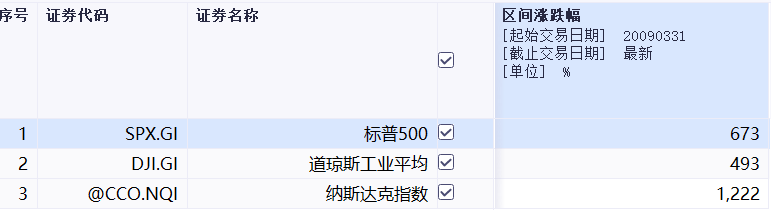

随后在2000年互联网泡沫破灭之后,美股经历了近10年的横盘,直到2009年之后,美股才重新迎来了美股的上升趋势,一直延续至今。从2009年3月31日最低点附近算起,英伟达上涨633倍,特斯拉上涨342倍,苹果76倍,亚马逊64倍,微软33倍,谷歌19倍,META15倍!

同期,标普500指数上涨6.7倍,道琼斯工业指数上涨4.9倍,纳斯达克指数上涨12.22倍。显然,科技是美股过去15年持续大涨的核心因素。

如果说1980年之后,美股上涨的科技动力是PC互联网,那么2009年之后,美股上涨的科技动力就是移动互联网。以苹果、谷歌、微软、METa为代表的一系列美国科技巨头,在移动互联网时代,把欧美日韩等互联网市场干的天翻地覆,完成了一轮收割。

结果就是,2009年之后的15年里面,欧洲和日本的GDP几乎原地踏步,因为他们的移动互联网已经完全被美国垄断,用自己的地养美国人。

当然,也少不了美国政府政策的改变,在此期间,美国加大了债务负担,用美元债务来为增长蓄力。如果我们仔细看一下,美国债务占比GDP的比重,就能发现这张图和美股的走势高度匹配。

显然,如今,美国又在用老套路,一边打着反倾销的名义打关税站,另一边,加杠杆,用美元债务来给美国企业减税降费,让自己的企业在全球范围内竞争。

只要美国能够重新在AI领域再次获得领先优势,那么就可以像在PC、移动互联网时代一样,完成新一轮的收割,美股恐怕又能够像过去一样。

但,美国和过去40年所处的情况截然不同。

第一,从政治环境来看,80年代开始,美苏争霸已经开始有了结果,美国开始在全球范围内扩张影响力,美国享受了全球化的巨大成果。而现在,全球化几乎已经渗透到全球的每一处,继续渗透的空间已经不大了。

第二,从竞争对手来看,80年代开始,美国是上升趋势,而现在中国是上升趋势,中国取代苏联成为美国最大的竞争者。美国《国家安全战略报告》早就将中国定位为战略竞争者。中国和苏联是截然不同的两个经济体,中国有着庞大的人口、统一的文化、丰富的资源、温暖的环境、宽阔的海岸线、稳定的政治环境。中国在产业升级,意味着将要不断侵蚀美国的优势产业。

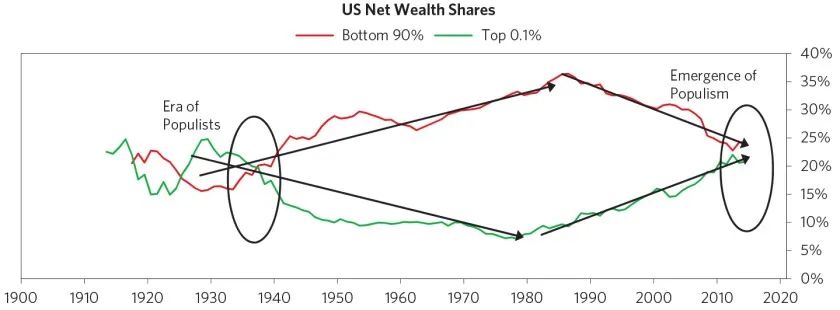

第三,从美国国内的情况来看,美国国内矛盾正处在2战以来的最高值,贫富差距问题非常突出。过去40年的经济成长,并没有被有效分配。那些产业转移,导致越来越多的中层美国人失去了工作,产业空心化的威胁是巨大的。

我们要知道,所有的债务最终都是要兑现的,债务从来只会转移,不会消失。如果,美国在激烈的外部竞争,以及繁杂的内部斗争中,没能够重新获得绝对的领先优势,那么接下来就会很危险。

3,美股还能涨多久?

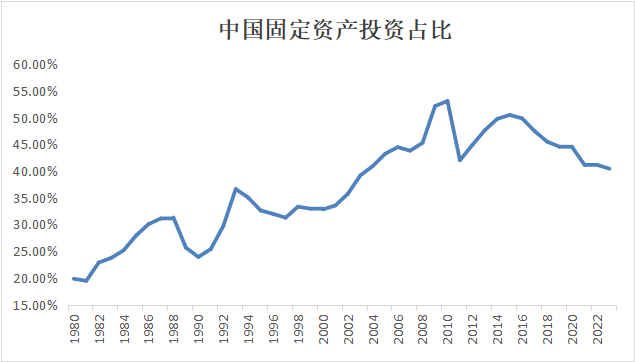

类似的例子,中国已经出现了。前些年,中国拼命加杠杆投资固定资产,现在中国的基础设施在全球范围内,都是非常领先。固定资产投资在2010-2019年间,常年处于40-50%的区间。

结果,庞大的基础设施建设,并没有带来相对应的回报,地方政府债务危机出现。简单来说,居民收入增速不及预期→居民负债能力下降→房产价格上不去→房地产危机→卖地收入大幅缩水→地方政府债务危机爆发。

不过,美国还是很咱们不一样,美元是全球货币,美国可以向全球转嫁危机,以度过暂时的危机。只要其他国家还相信美国,资本就会借钱给美国,中国的钱也不会例外。

但,资本的无情是双向的,一旦美国的刺激政策,并不能带来最终可以期待的好结果,那么资本的力量就会反噬。资本会抛售美元以及美元资产,增持黄金等替代品,到时候,美国的通胀就会起来。

就目前的数据来看,2020年初至目前,美国的债务总额累计增加了12.8万亿美元(36-23.2万亿美元),而同期GDP则增加了5.9万亿(21.5万亿-27.4万亿),如果考虑到2024年前三季度2.8%的增幅,GDP增幅也不会超过7万亿美元。也就是说,过去5年,美国平均增加约2美元的债务,才创造了1美元的GDP。

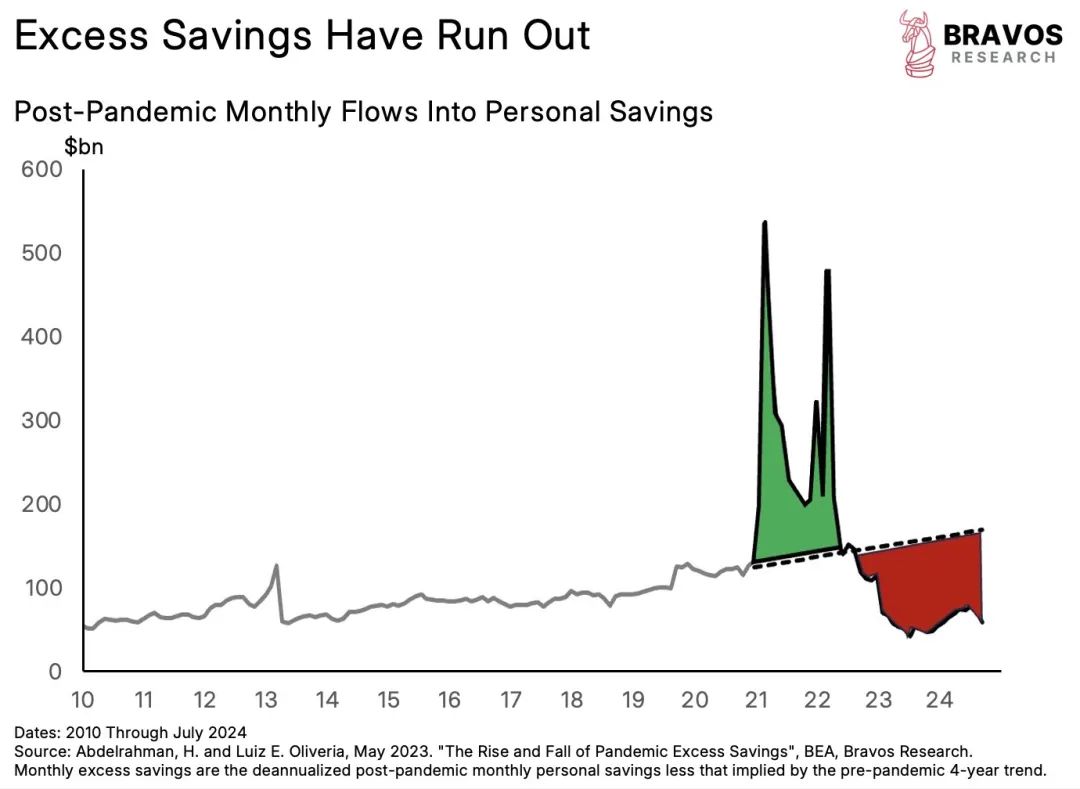

所以,美股这种依靠减税和债务支撑的牛市,现在正处在一个比较脆弱的阶段,正向的力量已经逐步兑现,而各种负向的力量正在积累。

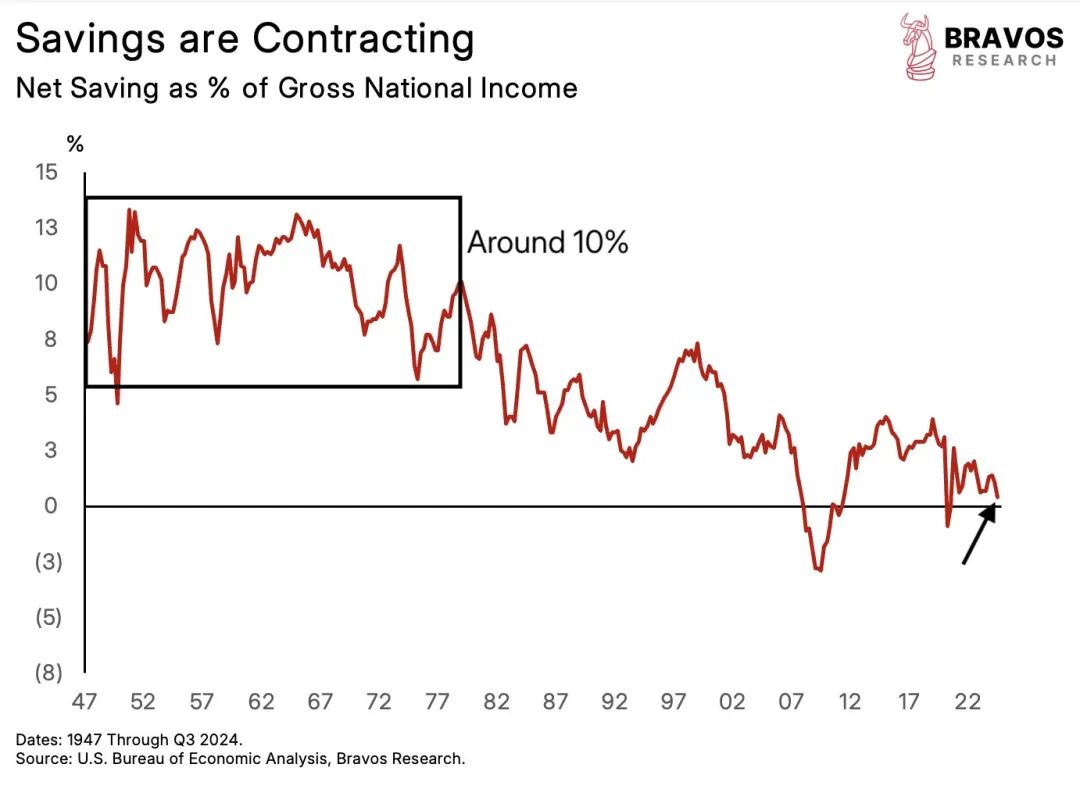

其一,美国的储蓄正在逐步消耗殆尽。

超额储蓄

储蓄率

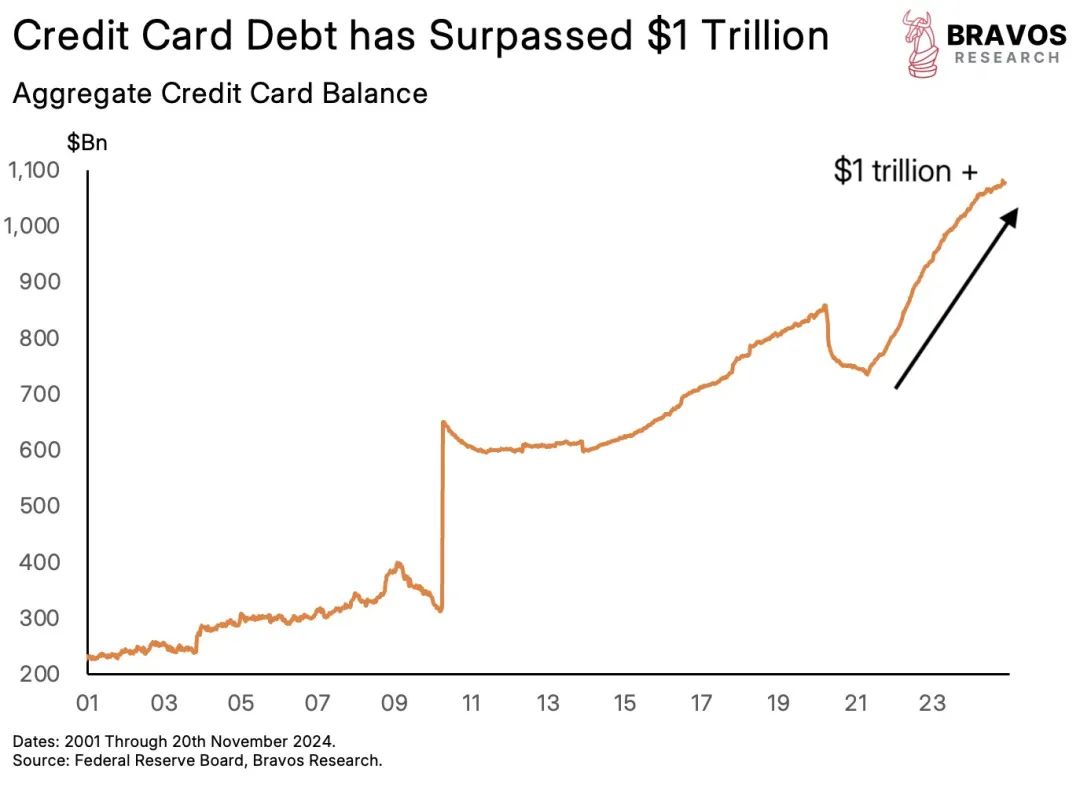

其二,高利率之下,信用卡账单日益增长,且违约率也达到了

信用卡债务总额

信用卡违约率

总之,现在的美股是处在一个相对危险度的位置,继续上升的空间已经比较狭小相反,高处不胜寒。随着高利率的持续下去,通胀风险正在急剧上升。我们不能一边相信美股还能持续上涨,一边看着巴菲特持有3000亿美金的现金,这明显是不合逻辑的。

从现在起,投资美股的人,一定要紧紧盯住通胀数据,因为这个数据是一个反映社会平衡状态的关键数据,2次通胀一旦重启,可能就意味着美股的牛市结束了。

至于什么时候,一个要看马斯克的政府效率部是不是有效果,另一个要看明年特朗普政策的落实情况,最后还得看中国的刺激力度。

历史相关文章:当然,关于美股的判断,有很多的错误,大家仅供参考即可,不作为投资建议。

本篇文章来源于微信公众号: 白刃行走