又是三大股指暴涨的一天,10月8日之前,我们曾判断美股一直在5670~5770这个区间震荡,如果迟迟不突破,有很大的概率是会往下走的,在这期间要保持谨慎态度,随时准备应对股市迎来短线崩盘,总统选举年的10月份往往波动很大,再加上财报季要来了。

分析预测更多关注的是一种中长线的趋势,而交易则是关注当下。拿10月8日之前的分析来说,所谓的「看空不做空」,其实说的是「永远不要做空超级巨头,大盘目前在5670~5770这个区间震荡,但美股是一个多头市场,做空只能买在右侧,只要一天没跌破5670,那就坚定不移的做多,如果跌破了5670,那就可以考虑做空垃圾股」。

从目前的走势来看,这个前瞻分析肯定是已经错了,事实上我们在10月8日已经转变了短期对美股的看法,因为指数已经突破了5770,大的趋势已经出现了变化。这个时候如果再一味坚持看跌的观点,势必会吃到大亏,这也是为什么我们在10月8日之后,整体观点出现很大变化的原因。

「看空不做空」,我经常挂在嘴边的一句话,很多人觉得你一边在唱空,一边又在做多,结果怎么都对,但其实这是没有了解这句话的精髓。我这句话的实际意思是「买在右侧」,从来没有说不做空,而是要等到一段趋势走完,彻底形成反转之后,再决定下一步的动作,趋势没变之前,以不变应万变。

所以大家发现了一件事,我对指数趋势的判断错了,但交易上却因为在做多,反而还赚了一些。这其实就是交易的精髓,永远不要受自己主观情绪的影响,因为我们的预测分析肯定有对有错,而且往往会错到离谱,但很多人犯错之后,经常是不信邪的一条道走到黑,最后的结果往往会亏的很惨,这是我过去亏钱之后,总结出来的带血教训。

先说一家公司,那就是 特朗普媒体科技集团 (DJT),昨天这家公司股价大涨18%,本月涨幅已接近90%,股价的狂飙似乎反映了特朗普重新夺回白宫的机会。实际上,在9月23日,DJT的股价跌至12.15美元的历史低点,较高点暴跌了82%。但在那之后的三周内,股价却翻了一倍多。仅上周就上涨了近50%,周一又上涨了18%。

这种戏剧化的转变是由特朗普在11月获胜的可能性所推动的,长期以来,这只股票一直是交易员押注大选的一种方式。目前来看,白宫之争仍然势均力敌,哈里斯和特朗普都有可能胜出。但博彩市场和最近的一些民调已经在某种程度上转向了对特朗普有利的方向。塔特尔资本管理公司首席执行官Matthew Tuttle指出,「原因真的很简单,人们意识到,如果特朗普当选,这只股票有可能有所作为。但如果他没有当选,股价也会跌回原位」。

DJT作为纯粹的特朗普概念股,最近股价频繁异动,很多朋友应该都想进去参与一把,这股的风险一直是很大的,其实能别参与就别参与,因为这完全就是机构来回炒作割韭菜。这公司唯一值得我们关注,那就是机构对大选的下注,按照目前这个走势来看,特朗普也许真的可以赢得这次大选。

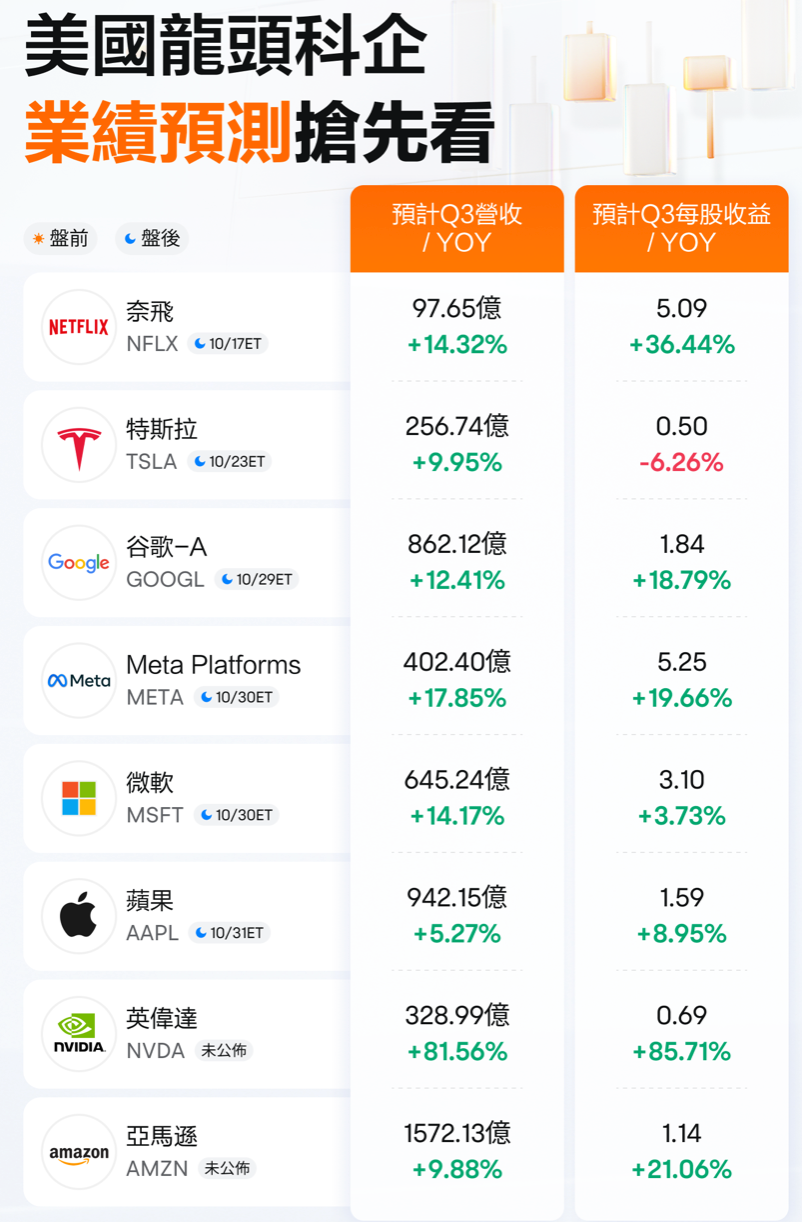

今年美股有三大主线:企业基本面、美国总统选举和美联储货币政策。特朗普如果胜选概率持续增加,民主党很可能就会有一些盘外招出来,反映到指数层面,肯定就会造成不小的波动。企业基本面上,当前是财报季,巨头们马上就要发财报了,会不会见光死,也是我们要考虑的问题。还有美联储在11月降息多少个基点,也会影响风险资产定价。

NVDA昨天再度逼近140美元的历史前高,由于投资者押注其当前和下一代AI芯片料将继续收获强劲需求,英伟达股价周一上涨了2.4%,收于138.07美元。最新的涨幅使英伟达的市值升至了3.39万亿美元,略低于苹果的3.52万亿美元,但高于微软的3.12万亿美元。

英伟达在8月份证实了有关其即将推出的Blackwell芯片的产量提升将推迟至第四季度的报道,但是淡化了这一影响,并表示客户正在抢购现有芯片。而英伟达首席执行官黄仁勋在本月早些时候则表态称,英伟达的Blackwell芯片“已全面投产”,而且市场需求“非常疯狂”。

摩根士丹利分析师上周与管理层会面后发布的一份报告表示,Blackwell芯片的订单“已经排到12个月左右”,“所有迹象都表明业务仍然强劲,前景非常光明。”这些评论巩固了这样一种观点,即英伟达仍然是人们投资AI领域的首选标的,尤其是在各大公司仍致力于其人工智能计划的情况下。例如,根据媒体汇编的分析师平均估计,微软公司预计将在2025财年将资本支出增加近三分之一,达到约580亿美元。

美国政府最近还讨论了限制英伟达(NVDA)和其他美国公司向部分国家销售先进人工智能芯片。新方案将对某些国家的出口许可证设置上限。知情人士表示,官员们关注的是波斯湾国家,这些国家对人工智能数据中心的兴趣越来越大,而且财力雄厚。

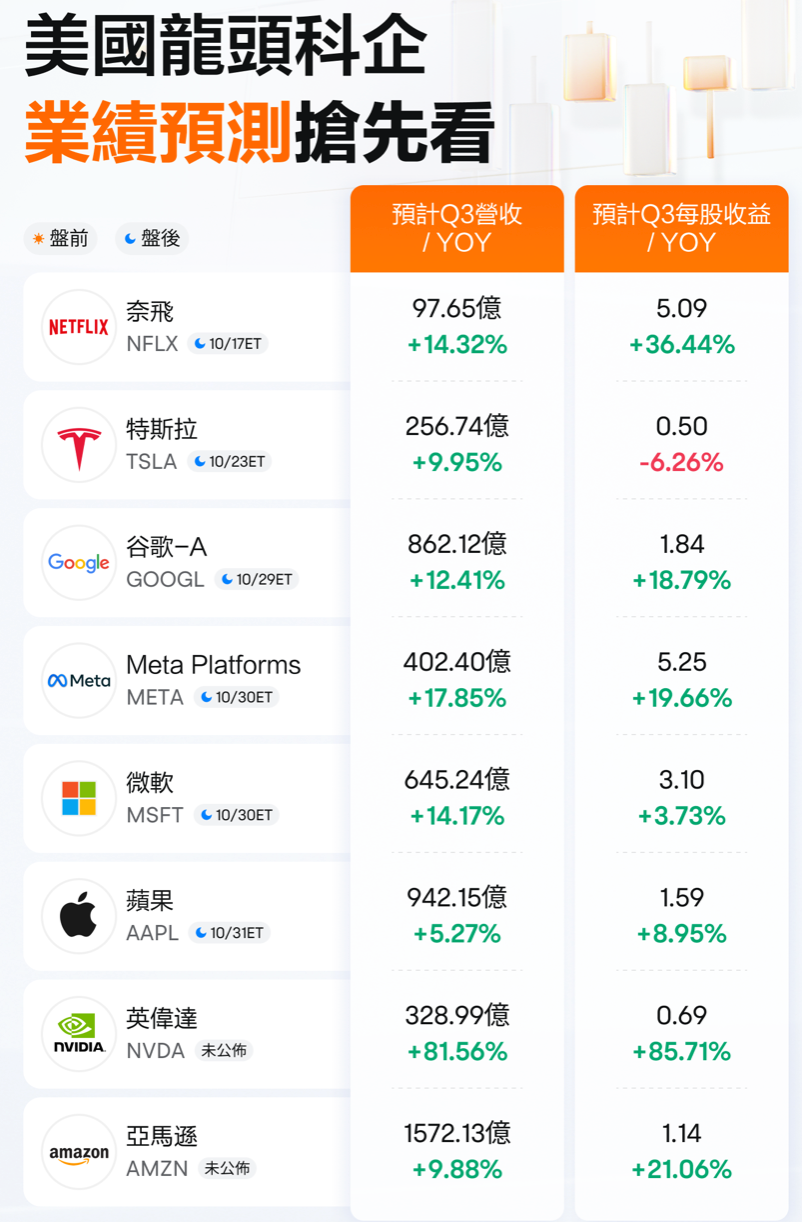

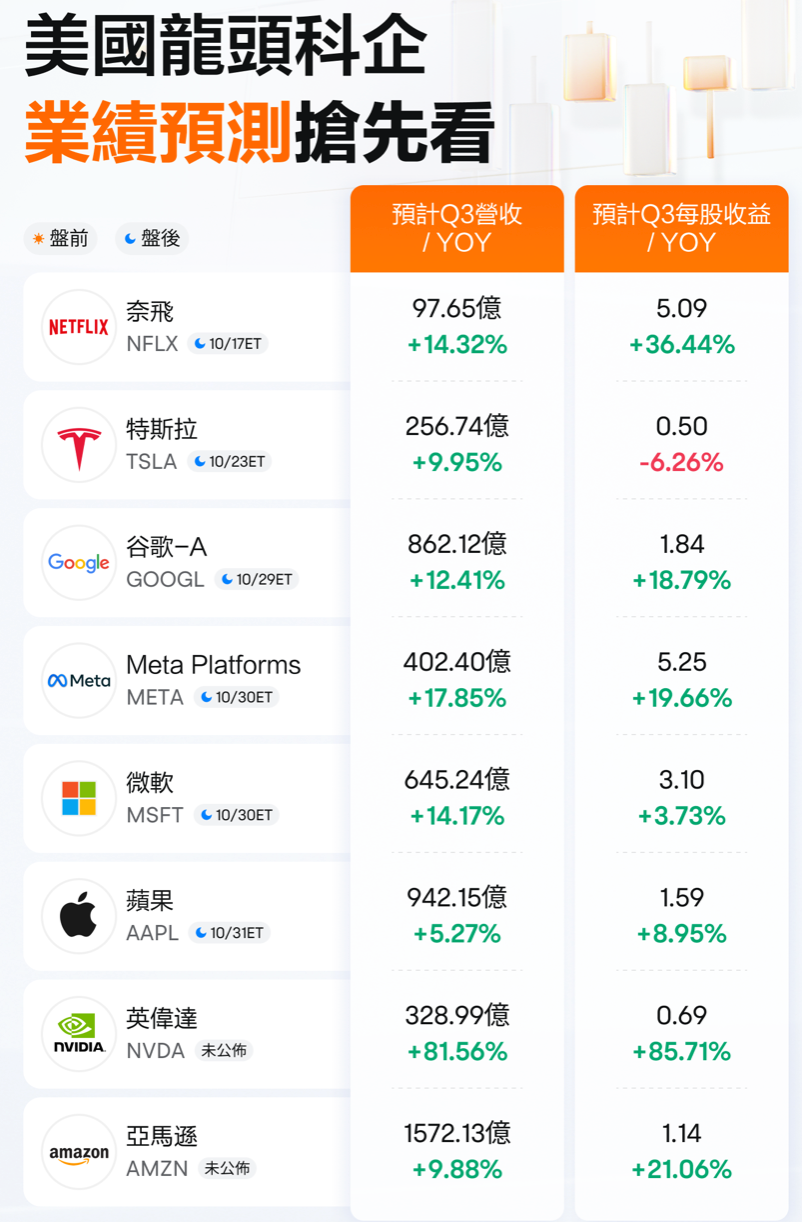

瑞穗的分析师表示,在顶级科技公司每年为人工智能花费的数十亿美元中,英伟达占了很大一部分,该公司控制着大约95%的人工智能训练和推理芯片市场。过去五个季度中,英伟达的收入每个季度都增长了一倍以上,其中三个季度至少增长了两倍。据LSEG的数据,预计英伟达今年剩余时间的增长将温和放缓,分析师预计在截至10月的季度增长约82%,至329亿美元。

高盛分析师则在10月10日的报告中写道:“虽然人工智能基础设施相关股票,相对于历史而言似乎相对昂贵,但对人工智能的需求可能会导致大型科技股在该领域的资本支出上超过投资者和分析师目前的预期。”谷歌、微软、亚马逊和Meta都表示,到明年,它们将继续在人工智能基础设施上投入大笔资金,这将造福以英伟达为首的人工智能硬件公司。高盛称,总体而言,大型科技公司将在2024年和2025年分别花费2150亿美元和2500亿美元用于人工智能资本支出。

现在回到文章的主题,牛市还能继续吗?迄今两年的牛市时间跨度距离平均5.5年的牛市时长还差得很远。根据Carson Group首席市场策略师Ryan Detrick的研究,本轮牛市迄今为止的总回报率为60%,与历史上平均180%的涨幅也还只能算是“小巫见大巫”。

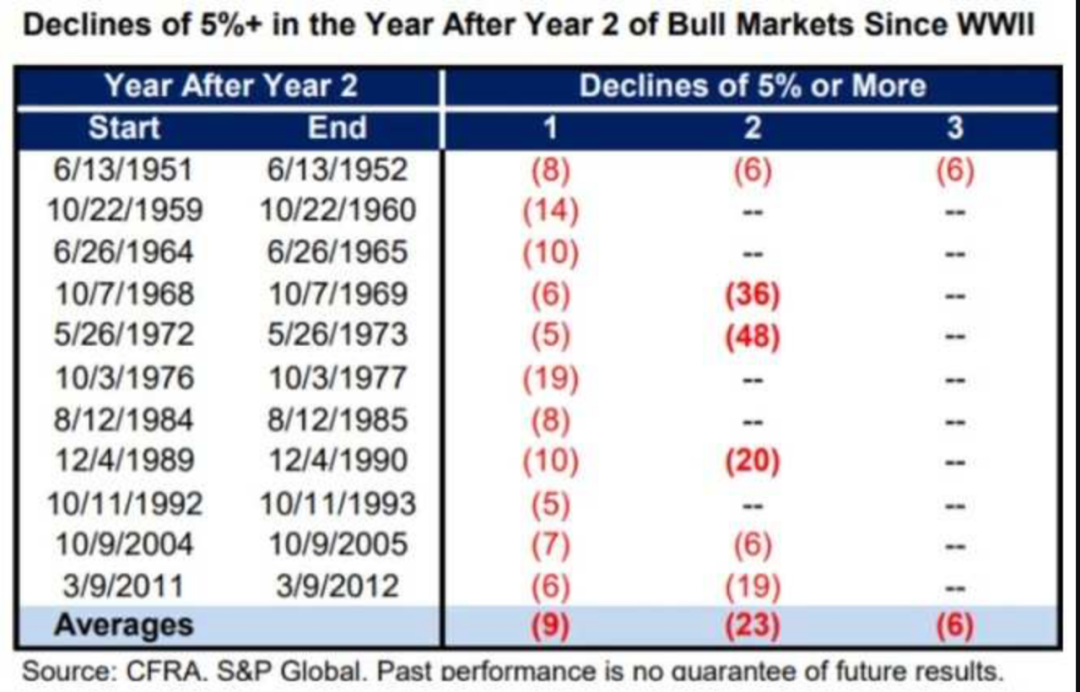

Ned Davis Research分析师深入研究了牛市在达到两周年时的表现。数据显示,自二战结束以来,有12次牛市持续了至少两年。其中,在最近10轮牛市中,有7个牛市能够持续到第三年,这说明,当前这轮牛市持续下去的概率较大。

Ned Davis团队认为,只要以下三个条件得到满足,当前的牛市有望进入第三年。

首先,始于2022年末的反通货膨胀趋势必须继续下去。自从美联储9月大幅降息以来,市场对通胀可能再度抬头的担忧一直在悄悄蔓延,如果出现通胀再次上升的具体迹象,可能会引发投资者的恐慌情绪。

其次,美联储必须成功实现美国经济的“软着陆”,这意味着美联储必须在让通胀回落到2%目标的同时,确保美国经济增长率依然为正。

第三,美国最大的企业必须继续保持盈利增长。华尔街目前预计,从今年晚些时候开始,科技“七巨头”的利润增速将放缓。标普500指数中的其他成分股必须接替“七巨头”为大盘的上涨做贡献,预测显示这种情况很可能会发生。

Piper Sandler首席投资策略师表示,目前昂贵的估值表明,美股牛市很可能正在从宏观驱动的环境(通胀下降和其他经济韧性迹象等因素推动股市走高),转向更加基于企业盈利基本面的环境。该行认为,要想让市场继续走高,尤其是决定哪些股票接下来领涨,一切都将取决于盈利。

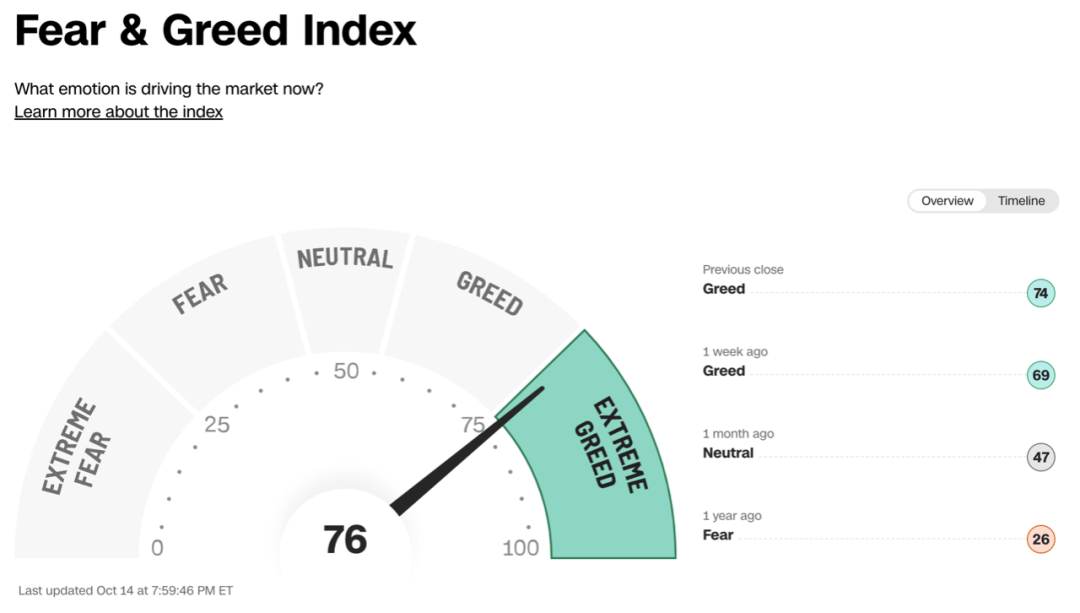

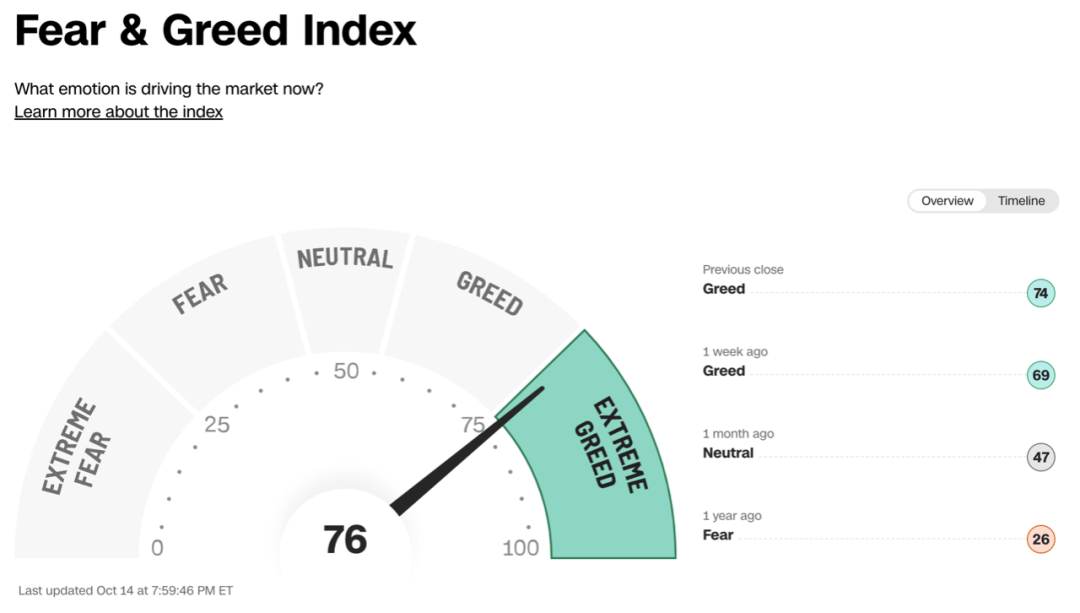

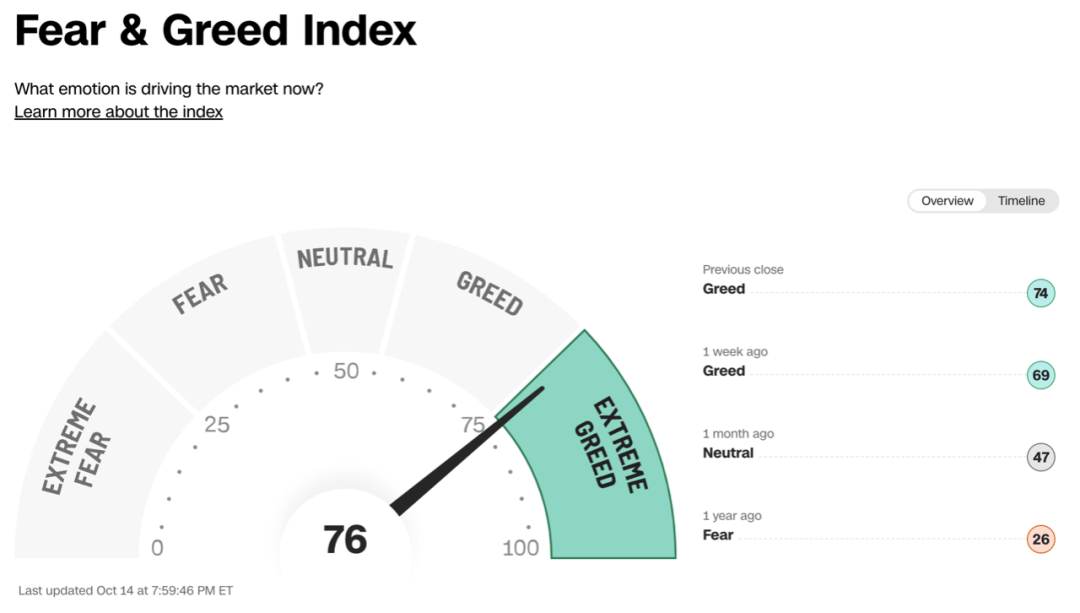

金融博主Tyler Durden则对此发布文章称,近期美国对冲基金和整体股市的交易量都大大上涨,美股市场正在经历积极的买入和市场上涨,但市场的高估值是一个令人担忧的问题,可能会引发未来的调整。然而,历史表明,投资者需要为未来12个月内的潜在回调做好准备。

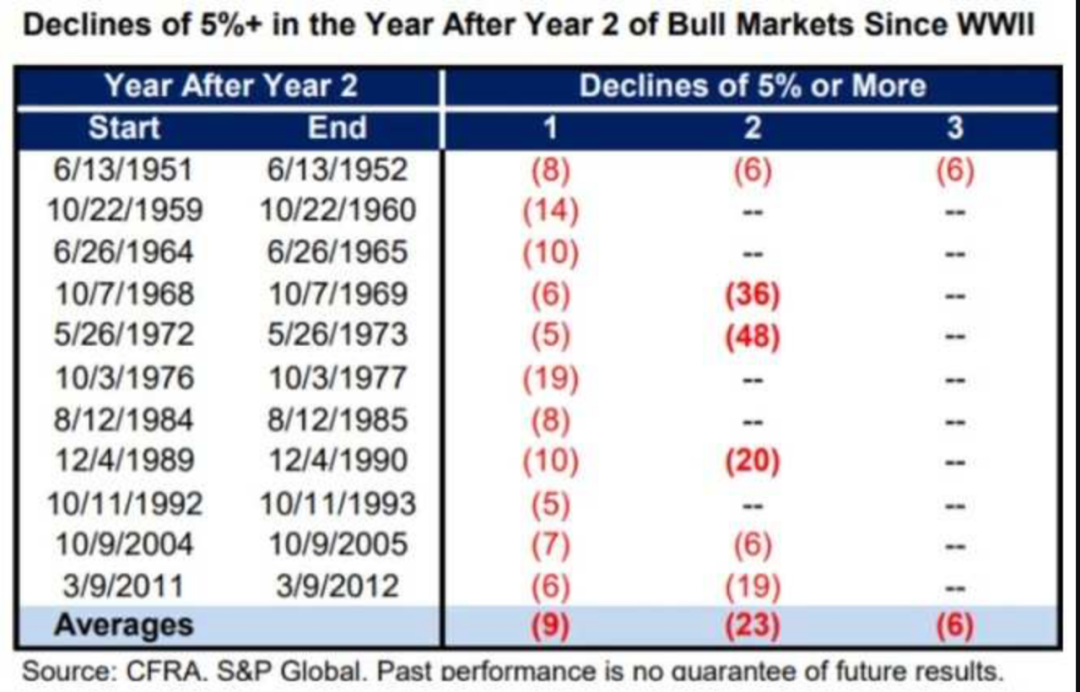

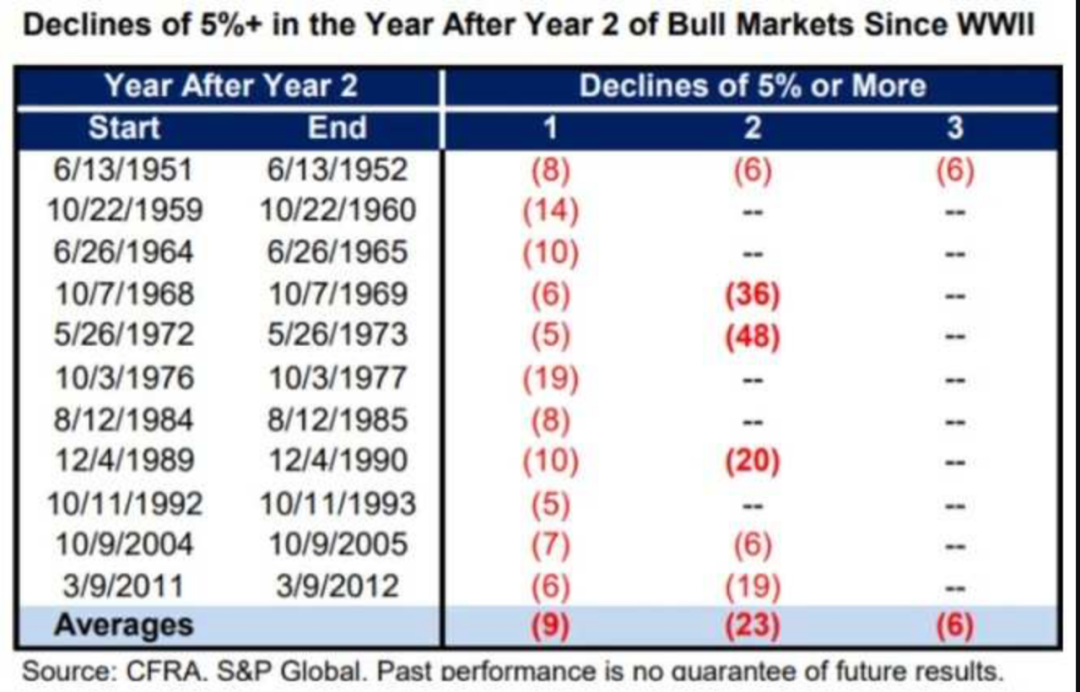

根据CFRA Research首席投资策略师Sam Stovall的分析,自1947年以来,所有经历了两周年纪念的11次牛市在接下来的12个月里都至少经历了一次5%或以上的下跌,有些甚至进入了新的熊市。Stovall认为,随着牛市进入第三年,美国股市,尤其是大盘股的高估值令人担忧。目前,标普500指数的市盈率为25倍,这是二战以来牛市第二年的最高估值水平,比自1947年以来所有牛市的第二年中位数市盈率高出48%。

本周,企业盈利将成为投资者的关注焦点,需要重点关注的财报有:UNH、BAC、GS、ASML、TSM、MS、PG、JNJ、NFLX和AXP。上周,摩根大通(JPM)和其他大型银行以强劲的业绩拉开了美股第三季度财报季的序幕。分析师认为,整体而言,第三季度企业盈利有望有不错的表现,他们预计,当季标普500指数(SPX)的利润将同比增长4%。

但和往常一样,投资者更关心的是企业发布的业绩指引,华尔街目前预计,第四季度企业盈利状况会更好,预计将同比增长14.6%,明年将实现两位数的增长。资产管理公司Amundi美国股票研究负责人克雷格·斯特林(Craig Sterling)说:“整个股市缺乏盈利增长的现象即将发生变化。”斯特林表示,Amundi正在减持科技股,将更多资金投向金融和材料等周期性更强的板块。因此,投资者应该忽略市场上的大量噪音,关注基本面强劲的公司。

本周初,投资者的关注点肯定将集中在金融类股上,摩根士丹利、高盛和美国银行将发布财报,但10月17日盘后市场焦点将转向Netflix的财报。这家流媒体巨头的股价今年上涨了约50%,接近历史最高水平。华尔街预计Netflix每股收益为5.16美元,营收为97.7亿美元。这意味着与前一年相比,收益增长了近40%。

但华尔街正在激烈讨论该股能否维持其大幅上涨势头。在短期内,花旗分析师Jason Bazinet认为Netflix宣布在美国进一步提价可能会成为该股的催化剂。Bazinet表示:“我们预计,在宣布涨价后,Netflix的股价会走高,但随着投资者对2025年每股收益25美元的期望破灭,Netflix的股价最终会走低。”

MoffettNathanson分析师Robert Fishman表示:“Netflix的参与度,即用户在该平台上观看的时间,显示出增长乏力的迹象。如果参与度增长乏力是由于实际用户增长乏力,那么这意味着我们所看到的订阅数量增长只是现有用户群货币化的提高——换句话说,事实上的价格上涨。”

银行和消费股的财报,其实对市场整体影响应该是利好,毕竟JPM和WFC的利润分别下滑了3%和8%,这也被市场解读成大利好,那其他银行股业绩暴雷的概率就不大了。重点需要关注的,其实还是TSM和NFLX,TSM是芯片板块的风向标,NFLX则属于大盘科技股,这两家公司财报是决定后续走势的关键。

最近这一轮美股暴涨,主要靠的就是NVDA,所以大家密切关注NVDA的后续走势就行,昨天是冲击140美元没成功,今晚的走势就非常关键了,但这也不是看空信号,毕竟还有不少巨头最近没怎么涨,找机会进行调仓即可。

本篇文章来源于微信公众号: 大滑头