作者:周浩、孙英超 (周浩 系国泰君安国际首席经济学家 中国首席经济学家论坛成员)

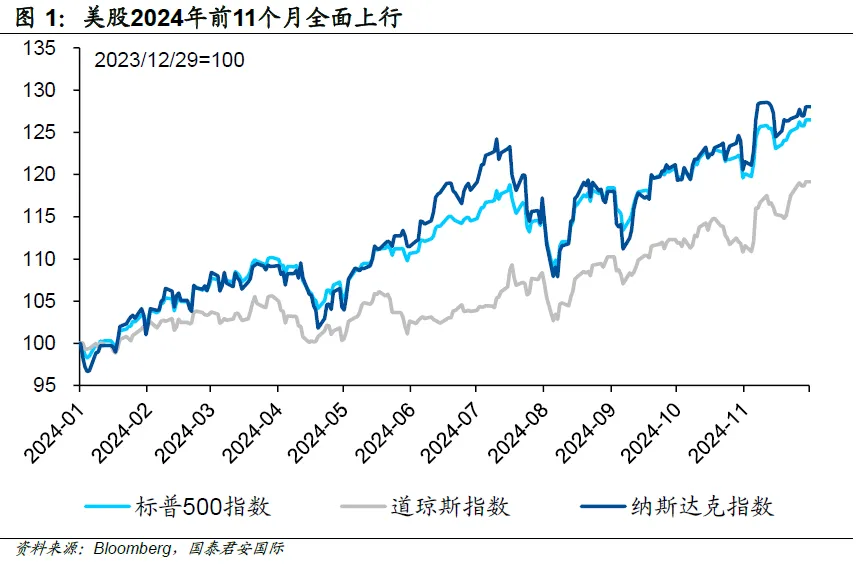

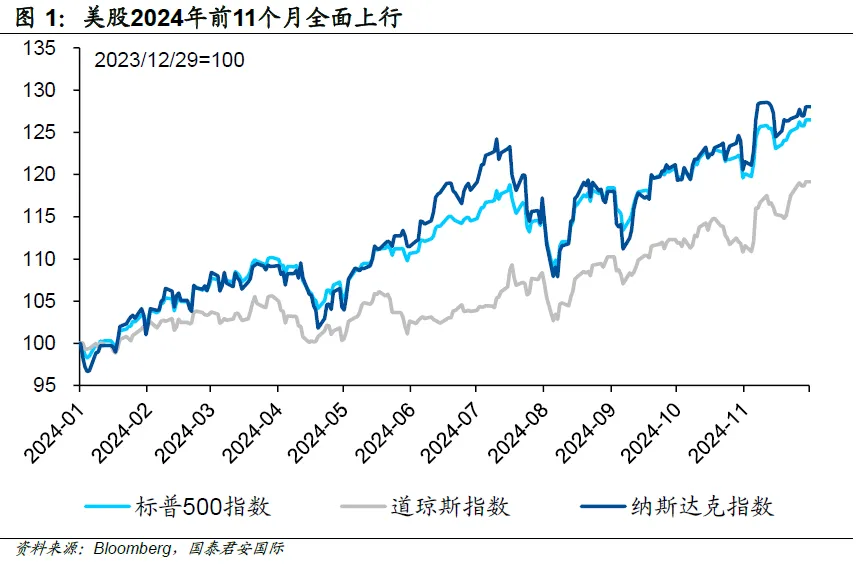

回顾2024年,高利率环境并没有对股市形成显著限制,美股持续刷新历史峰值。截至11月末,美股主要指数标普500、纳斯达克、道琼斯指数分别上涨26.5%、28.0%、19.2%,期间虽有回调,但整体维持震荡上行趋势。

展望2025年,伴随美股三大宏观因子——大选、降息、通胀风险逐步出清,“降息交易”以及“特朗普2.0时代”双因素共振将会驱动美股进一步上行。美联储谨慎降息持续推进,美国经济大概率维持韧性,“软着陆”依旧是基本情境,美股风险偏好有望继续扩张,2025全年将呈现震荡上行趋势。

往前看,相较于2024年,宏观因素不确定风险已经显著降低,但是年中通胀、降息路径存在不确定性,叠加新政府政策力度及落地时间尚不清晰,二者共振下美股可能出现短期波动。

考虑到美国当前的宏观环境以及美股估值已经处于历史高位,我们认为2025年美股的盈利边界将会适当打开,全年有“Magnificent 7+中小盘”两条主线逻辑,以及“金融+能源”两条次线逻辑。从主线看,龙头科技公司仍有配置价值,此外,受益于“减税+降息+制造业回流”逻辑的美股中小盘配置价值将会边际提升。次线方面,放松部分行业监管作为次线逻辑并非因为政策优先等级不高,而是在美国的政治制度下,放松监管所需要的法律流程相对复杂。

值得注意的是,极端贸易保护政策以及再通胀的风险仍有可能对美国经济及股市造成冲击。美国在全球范围内加征关税,无疑会打破现有的全球供应链体系,这不仅会对美国以外经济体及企业造成冲击,美国也很难独善其身。此外,极端贸易保护以及宽财政政策框架下,美国再通胀的风险已经抬升。短期来看,美股大概率会处于经济基本面良好的乐观环境中,但是市场仍需要警惕政策负面效应以及再通胀对美国经济的潜在冲击。

回顾2024年,高利率环境并没有对股市形成显著限制,美股持续刷新历史峰值。截至11月末,美股主要指数标普500、纳斯达克、道琼斯指数分别上涨26.5%、28.0%、19.2%,期间虽有回调,但整体维持震荡上行趋势。不可否认的是,美国经济基本面的强劲表现是美股上行的基础。2024年前三季度,美国GDP年化季环比增速分别录得1.8%、3.0%、2.8%,基本面坚韧推动美股业绩表现亮眼,截至11月末的标普500指数EPS较2023年末增长7.9%;其次,即便美国全年利率环境处于历史高位,但是这并没有对估值形成显著压力,11月末标普500指数市盈率为27.0倍,较2023年末上涨17.2%。

展望2025年,伴随美股三大宏观因子——大选、降息、通胀风险逐步出清,“降息交易”以及“特朗普2.0时代”双因素共振将会驱动美股进一步上行。

美联储谨慎降息持续推进,美国经济大概率维持韧性,“软着陆”依旧是基本情境,美股风险偏好有望继续扩张,2025全年将呈现震荡上行趋势。自2024年下半年以来,美股市场“降息交易”几经波折,但是将时间周期拉长至未来一年看,降息依旧是主旋律,目前市场普遍预期(期货市场交易)美联储本轮降息周期将会持续到2025年下半年,这期间美联储将会降息3次总计75个基点,换言之,美国明年依旧处于降息大周期中。与此同时,美国劳动力市场虽然已经有所降温,但是整体保持稳健,各项指标并无过多波动。如失业率在过去几个月一直维持在4.1%附近,此外每小时薪资同比增速也有4%左右水平,高于疫情前几年3%-3.5%区间。此外,美国家庭的主要资产房地产与股票价格涨幅明显,财富效应下居民消费亦有望维持韧性。在分子端,大选落定后,2025年美国宽财政的基本策略已经成为市场预期,叠加降息周期中流动性的改善,美股盈利将会进一步上行。

市场对于美股2025年预期也相对乐观。伦敦证券交易所(LSEG Smart Estimate)的数据显示,预计美股2024年第三季度及往后将维持10%以上的盈利同比增速,而且在2025年第四季度增速有望超过15%;与此同时,营收增长预期也相对乐观,2025年上下半年增速预期分别达到5%以及6%左右。彭博一致预期数据显示,2025年标普500的盈利增速与营收增长预期也将分别上修至14.0%、6.1%。

往前看,相较于2024年,宏观因素不确定风险已经显著降低,但是年中通胀、降息路径存在不确定性,叠加新政府政策力度及落地时间尚不清晰,二者共振下美股可能出现短期波动。将目前市场预期3次降息放到未来6-8次议息会议中,不难发现降息路径存在很大的不确定,这也与美联储逐次会议作出降息决策相匹配,从另一个角度,每一次降息交易的反复都有可能对美股市场产生一定干扰。除此以外,特朗普2.0时代宽财政大方向已经基本落定,但是并不能简单地对特朗普竞选时提出的政策框架照单全收,实际操作难度以及政策落地顺序都将会对市场产生重要影响。

当然,未来的政策路径也绝非无迹可寻,特朗普重新定位“政治正确”。在特朗普胜选后半个月左右时间,新内阁已经敲定。从任命上看,新班底的执政经历与政策主张与特朗普保持了高度一致,甚至在某种程度上,工作经验可以让位给“政治正确”,比如国防部长皮特·海格塞斯,此前是福克斯新闻主持人。结合特朗普1.0初期频繁更换官员的经历以及共和党对参议院、众议院的主导地位,相信2.0时代特朗普核心政策主张落地将会较为顺畅。

考虑到美国当前的宏观环境以及美股估值已经处于历史高位,我们认为2025年美股的盈利边界将会适当打开,全年有“Magnificent 7+中小盘”两条主线逻辑,以及“金融+能源”两条次线逻辑。

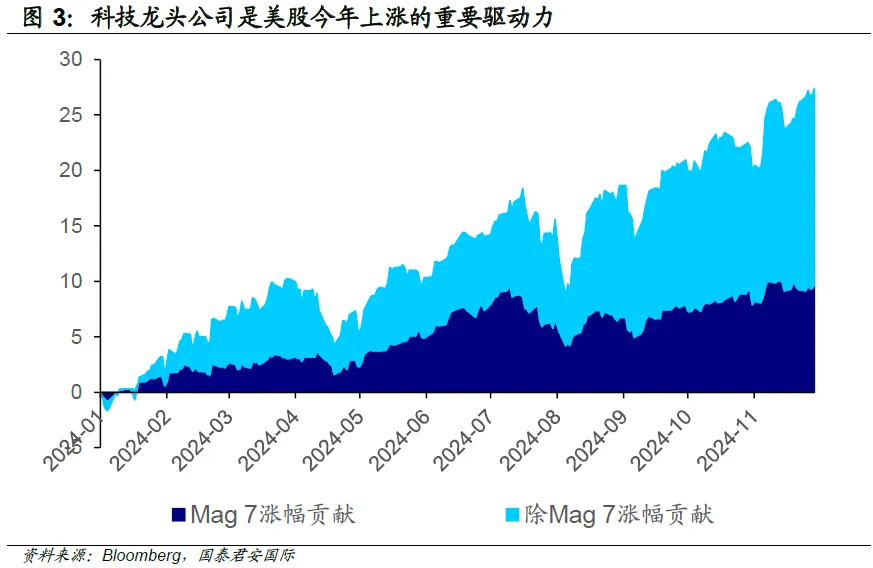

从主线看,龙头科技公司仍有配置价值,此外,受益于“减税+降息+制造业回流”逻辑的美股中小盘配置价值将会边际提升。具体而言,AI概念已经不仅是美股龙头公司定价的核心逻辑,也是美国经济发展的重要风向标。虽然七家龙头科技公司(Magnificent 7)的估值已经很高,但是高估值与股价上涨之间并不矛盾。截至2024年11月末,Magnificent 7贡献了今年以来标普500涨幅的35%,驱动大盘上涨26.5%。从期货市场看,目前纳斯达克100指数的非商业多头持仓有66,681份合约,处于2021年以来的相对高位。另一方面,考虑到减税在特朗普政策框架中的优先级以及降息周期仍在进行中,美国本土中小企业的盈利空间有望进一步上修,这指向了分子分母端的同步改善,换言之,以罗素2000指数为代表的中小盘指数配置价值将会边际提升。

次线方面,放松部分行业监管作为次线逻辑并非因为政策优先等级不高,而是在美国的政治制度下,放松监管所需要的法律流程相对复杂,这包括但不限于公开通知、意见征集、审查等环节。放松监管在不增加财政负担的同时却可以给相关行业带来显著的盈利增长,这导致共和党和民主党势必会在相对细致的政策条文中做一定博弈,从而拉长政策落地时间。在行业层面,共和党传统上将放松经济监管作为优先事宜,此外调整环境与能源法规则是特朗普第一任期的重点攻克对象,可以视政策进展布局受益于监管放松的“金融+能源”行业。

值得注意的是,极端贸易保护政策以及再通胀的风险仍有可能对美国经济及股市造成冲击。如果按照特朗普竞选表态,美国在全球范围内加征关税,无疑会打破现有的全球供应链体系,这不仅会对美国以外经济体及企业造成冲击,美国也很难独善其身。另一方面,按照美国政府效率部(Department of Government Efficiency)主要负责人马斯克所说,砍掉77%政府部门,削减2万亿美元开支,这对经济正常运转造成的冲击也不可轻视。此外,极端贸易保护以及宽财政政策框架下,美国再通胀的风险已经抬升。短期来看,美股大概率会处于经济基本面良好的乐观环境中,但是市场仍需要警惕政策负面效应以及再通胀对美国经济的潜在冲击。

——————

点击下方原文链接加入会员|首席社

本篇文章来源于微信公众号: 首席经济学家论坛